|

|

АкушерствоАнатомияАнестезиологияВакцинопрофилактикаВалеологияВетеринарияГигиенаЗаболеванияИммунологияКардиологияНеврологияНефрологияОнкологияОториноларингологияОфтальмологияПаразитологияПедиатрияПервая помощьПсихиатрияПульмонологияРеанимацияРевматологияСтоматологияТерапияТоксикологияТравматологияУрологияФармакологияФармацевтикаФизиотерапияФтизиатрияХирургияЭндокринологияЭпидемиология |

Практическое занятие №8. Диагностика банкротства предприятия

Существует множество подходов к диагностике банкротства предприятия, которые с разной долей точности позволяют говорить о финансовых трудностях организации. Один из основных подходов применяется в «Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса». Для оценки структуры баланса рассчитываются следующие 2 показателя:

где ОА - оборотные активы; КО - краткосрочные обязательства; ДБП - доходы будущих периодов; РПР - резервы предстоящих расходов.

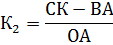

где СК – собственный капитал; ВА – внеоборотные активы. Для признания банкротства предприятия на основе неудовлетворительной структуры баланса должны выполняться следующие условия: К1 на конец отчетного периода имеет значение менее 2; К2 на конец отчетного периода имеет значение менее 0,1. Для принятия окончательного решения о признании предприятия банкротом необходимо оценить возможность восстановления платежеспособности. И коэффициент утраты, и коэффициент восстановления платежеспособности фактически рассчитываются по одной формуле:

где: К1 кон. и К1 нач. – соответственно фактического значение К1 в конце и на начало отчетного периода; К1 норм. - нормативное значение, К1 норм. = 2; Т - отчетный период в месяцах; 6 - период восстановления платежеспособности. Также применяется множество моделей зарубежных экономистов. Наиболее часто применяются модели Альтмана, Лиса, Таффлера. Рассмотрим данные модели более подробно. Двухфакторная модель Альтмана:

Z = -0,3877 - 1,0736 Кпо + 0,0579 К3, (31)

где Кпо - общий коэффициент покрытия; К3 - коэффициент зависимости. После расчета величины Z делаются выводы по следующей логике: Z = 0 - вероятность банкротства - 50%; Z < 0 - вероятность банкротства меньше 50% и снижается по мере уменьшения Z; Z > 0 - вероятность банкротства больше 50% и возрастает с ростом Z. Пятифакторная модель Альтмана (для предприятий, акции которых котируются на бирже):

Z = 1,2 x1,+ 1,4 x2 + 3,3 x3 + 0,6 x4+ x5 , (32)

где x1 = собственный оборотный капитал / валюта баланса; x2 = нераспределенная прибыль / валюта баланса; x3 = прибыль от продаж / валюта баланса; x4 = уставный капитал + добавочный капитал / заемный капитал; x5 = выручка от продаж / валюта баланса. После расчетов делаются выводы о состоянии предприятия по следующей схеме: - Z < 1,81 - вероятность банкротства очень велика; 1,81 < Z - < 2,765 - вероятность банкротства средняя; 2,765 < Z - < 2,99 - вероятность банкротства невелика; - Z > 2,99 - вероятность банкротства ничтожна. Модифицированный вариант пятифакторной модели Альтмана (для предприятий, акции которых не котируются на бирже)

Z = 0,717х1 + 0,847х2 + 3,107х3 + 0,42х4 + 0,995х5, (33)

где х1, х2, х3, х5 - из предыдущей модели; х4 - коэффициент финансовой устойчивости. После расчетов делаются выводы о состоянии предприятия по следующей схеме: - Z < 1,23 - вероятность банкротства велика; - Z > 1,23 вероятность банкротства мала. Четырехфакторная модель Лиса.

Z = 0,63х1 + 0,092х2 + 0,057х3 + 0,001х4 , (34)

где х1 = прибыль от продаж / валюта баланса; х2 = оборотные активы / валюта баланса; х3 = нераспределенная прибыль / валюта баланса; х4 = собственный капитал / заемный капитал. После расчетов делаются выводы о состоянии предприятия по следующей схеме: Z < 0,037 вероятность банкротства велика; Z > 0,037 вероятность банкротства мала. Модель Таффлера.

Z = 0,53x1 +0,13х2 + 0,18х3 + 0,16х4, (35)

где x1 = прибыль от продаж / краткосрочные обязательства; x2 = оборотные активы / заемный капитал; x3 = краткосрочный заемный капитал / валюта баланса; x4 = выручка от продаж / валюта баланса. После расчетов делаются выводы о состоянии предприятия по следующей схеме: - Z < 0,2 банкротство более чем вероятно; - Z > 0,3 у предприятия неплохие долгосрочные перспективы.

Задание 1. По данным финансовой отчетности провести диагностику банкротства предприятия всеми рассмотренными выше способами за несколько лет. Сделать выводы о финансовом состоянии организации, проследить динамику изменения показателей.

Дата добавления: 2016-06-06 | Просмотры: 545 | Нарушение авторских прав |

, (28)

, (28) , (29)

, (29) , (30)

, (30)